ESPECIAL PARA EL SEGURO EN ACCION

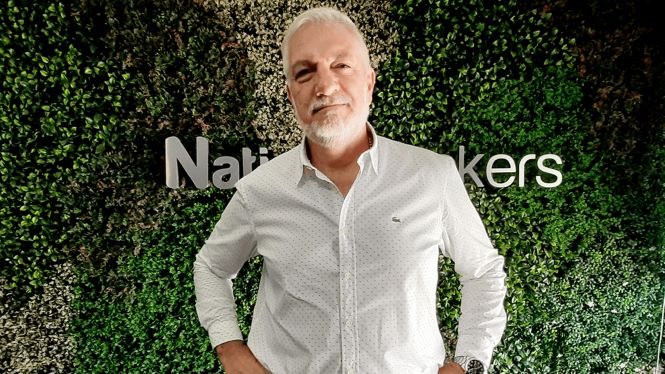

Por Samuel A. Markov, Director de ARM Services Argentina y Chile.

Los seres humanos y las organizaciones siempre han lidiado con los riesgos que surgen de la vida diaria, de la naturaleza y los derivados de su propio comportamiento. Pero parece que hemos entrado en un período particularmente intenso de turbulencias. El cambio climático, las enfermedades, el envejecimiento de la población, las crisis sociales y macroeconómicas y las disrupciones tecnológicas por nombrar solo algunas, se combinan para cambiar radicalmente el panorama de riesgos, tanto a través de una mayor exposición como por la aparición de nuevos tipos de riesgos.

En este contexto el modelo de negocio de seguros está obligado a alejarse de la idea de reparar/reembolsar para responder de modo más asertivo a las demandas de los asegurados, centrando su oferta en predecir y prevenir.

Hay mucho en juego y el momento se presenta convulsionado: mercados de reaseguro endureciéndose, flujos de ingresos bajo amenaza por mayores costos siniestrales, nuevos competidores con modelos de negocios disruptivos y consumidores (individuales o comerciales) reclamando soluciones basadas en la demanda (sus necesidades) y no más en la oferta (lo que la industria quiere vender). Todo esto, al tiempo que las aseguradoras están respondiendo a nuevos desafíos que van desde cambios regulatorios, el salto hacia la digitalización hasta el diseño de productos innovadores.

Para sobrevivir, pero sobre todo para prosperar, las aseguradoras necesitan evolucionar. La escala de la evolución podría ser desafiante, pero muchos de los cambios que están necesitando deben orientarse a agregar un valor significativo a largo plazo.

Dentro de esta realidad – que ya impacta en el negocio – las aseguradoras también deben replantear sus relaciones con el resto de los participantes de su ecosistema, convirtiéndola en una red asociativa con sus clientes y canales intermediarios y extendiéndola a proveedores estratégicos, incluidas empresas tecnológicas, InsurTech y especialistas en los diferentes eslabones de la cadena de valor que combinados potencien su oferta.

Un “doble clic” sobre el cambio de paradigma “de reparar/indemnizar a proteger/prevenir” permite ahondar en los verdaderos desafíos que el cambio le genera a la industria. Este nuevo escenario debe empujar a las compañías de seguros a cumplir nuevos roles, promoviendo una transformación para ir más allá de la indemnización y auditar pérdidas a incentivar comportamientos de sus clientes de manera que prevengan, gestionen y reduzcan sus riesgos, con independencia de su tamaño (persona, comercio, empresa) y su actividad.

Para apreciar completamente por qué es importante un nuevo paradigma en la gestión de riesgos, debemos centrarnos en el problema real: la incertidumbre. Cuando consideramos cualquier aspecto de la actividad individual o comercial, ya sean estratégicos, financieros u operativos, entendemos que no hay una apuesta segura. Independientemente del aspecto del negocio que discutamos, sigue habiendo una nube de incertidumbre en torno a los resultados finales. Esta nube está compuesta de posibilidades potencialmente positivas y negativas.

Esa incertidumbre se convierte en riesgo cuando se calibra o contrasta en función de los intereses y expectativas creadas, es decir, cuánto se concluye que se puede ganar o perder y a partir de eso, entender cuáles son las variables que afectan esos posibles rangos de resultados. Entonces, la gran pregunta del universo de consumidores de seguros pasa a ser: ¿cuánto vale (tiempo, conocimiento, recursos humanos, dinero) entender y reducir esa incertidumbre? O expresado de otra manera, ¿qué pasaría si se pudiera aumentar la previsibilidad de los resultados? Y, finalmente lo que es más importante, ¿cómo se pueden cambiar esos resultados trayendo a tiempo presente el riesgo futuro para capturar la parte positiva de esa incertidumbre?

Cuando las compañías de seguros incorporan este abordaje al desarrollo de su oferta de servicios y soluciones, es cuando comienzan a responder al cambio de paradigma que el momento y la demanda exigen. Asistiendo a sus asegurados a identificar, analizar y anticipar sus riesgos y tomar en consideración sus verdaderos puntos de dolor, podrán diseñar productos que den cabal respuesta a sus expectativas. Para lograrlo y potenciarse deben apoyarse de modo colaborativo en su red especialistas, en su tecnología y la de sus proveedores y en análisis de datos.

Esto provoca un cambio fenomenal en la propuesta de valor de la industria, transformándola:

- De la Compensación a la Protección y Prevención.

- De Modelos de Suscripción basados estrictamente en criterios actuariales a modelos complementados en medición y modelización de riesgos individuales.

- De oferta de valor percibida solo en el momento de crisis (siniestros) a múltiples y permanentes puntos de contacto con soluciones y presencia en la cotidianidad de sus clientes.

- De plazos de cobertura fijos y precios estáticos a modelos de precios a demanda y dinámicos.

Finalmente, y a modo de conclusión el desafío es forzar los ¿por qué?

¿Por qué la industria sigue operando como si la tecnología y la construcción de ofertas de valor colaborativas estuvieran solo para hacer las cosas más eficientes y no como una herramienta y modo de cambiar la industria?

¿Por qué la creencia que el cliente (asegurado) tienen la razón como principio indiscutible ubicándolo en el centro de la estrategia, pero a la hora de diseñar de su oferta de valor, no se lo considera íntegramente?

¿Por qué la industria busca cómo responder a la demanda del futuro mirando constantemente por el espejo retrovisor?

“Cambiar las respuestas es evolución. Cambiar las preguntar es revolución” Jorge Wagensberg (1948-2018).

Sobre ARM Services: www.arm-services.com